レバレッジとは

レバレッジの由来は「レバー=梃子(テコ)」

から来ており、直訳すると

「レバレッジ=テコの原理」になります。

FXではテコの原理のように小さな力で

大きなものを動かすことができる

“仕組み”を指します。

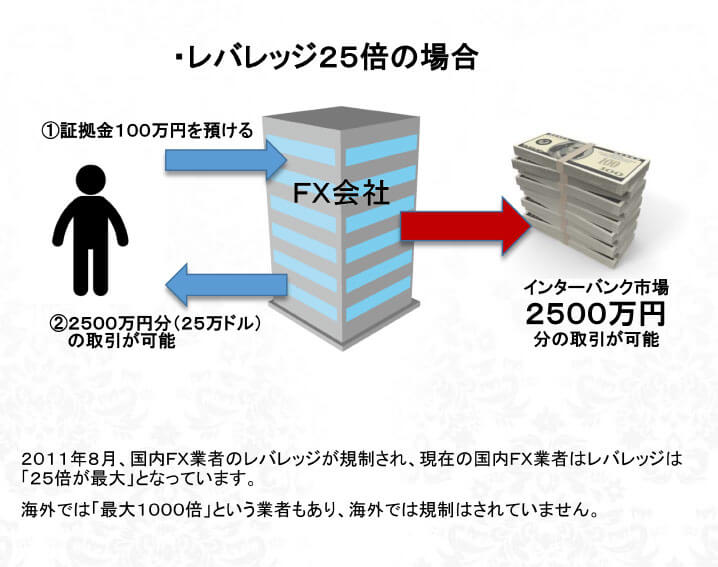

レバレッジを掛けることにより、

担保となる手元の資金(取引保証金)の

最大25倍もの取引を行える仕組みです。

少額からでも大きな利益を期待できる

仕組みでもあり、FX最大のメリット

とも言えます。

しかしレバレッジの具体的な仕組みや

リスクなど、詳しく知らない方も多い

のではないでしょうか?

レバレッジの仕組み

自己資本を増加させることなく他者の

資本の増加によってビジネス規模を拡大させることを、

「 レバレッジを利かせる」と表現します。

金融用語において「レバレッジ比率」とは

【他人資本÷自己資本】の計算式で算出され、

値が大きい方が「レバレッジ比率が高い」

ということになります。

一般的にこの数値が高いほど、倒産する

確率が高いと認識されます。

また、相場が急変動した場合でも想定以上に

自己資本を減らさないための安全装置として

証拠金維持率が一定の水準を割り込んだときに、

さらなる損失の拡大を防ぐために取引約定後に

反対売買されないまま残っている未決済分を

強制的に決済することを強制ロスカットといいます。

「ハイレバレッジ」と「低レバレッジ」

どちらが良いの?

「海外はハイレバレッジで危険」などと

よくいわれますが、きちんとその仕組みについて

理解しておけば、単に危険と決め付ける

だけとはいかなくなります。

海外業者(ハイレバレッジ)と、

国内業者(低レバレッジ)を

比較してみましょう。

国内25倍レバレッジの場合

資金10万円で、現在1ドル100円、

1万通貨(ドル)保有した場合

必要証拠金は「100円×1万通貨÷

レバレッジ25=4万円」

証拠金維持率が50%

(強制ロスカット値は業者によって違います)

になったら

「強制ロスカット」の場合。

この場合の「証拠金維持率」は、

6万円÷4万円=『150%』となります。

この状態から「1ドル=99円」に

下がったとします。

この場合、下がった1円×1万通貨=

1万円の含み損を抱えている

状態になります。

この時点での「証拠金維持率」は

(6万円-1万円)÷4万円=『125%』となります。

ご注意いただきたいのが、

ほとんどのFX業者は、証拠金維持率が

100%になった時点で新規注文

できなくなる、ということです。

この状態から、さらに

1ドル=96円になったとします。

この時点での「証拠金維持率」は、

(6万円-4万円)÷4万円=『50%』

となります。

この状態、含み損が2万円になると、

証拠金維持率は『50%』となり、

『強制ロスカット』が発動されてしまい、

持っているポジションは全て閉じてしまいます。

結果、-4万円で決済されてしまいますので、

「6万円」が残る結果となります。

結果、-4万円で決済されて

しまいますので、「6万円」

が残る結果となります。

海外200倍レバレッジの場合

資金10万円で、現在1ドル100円、

1万通貨(ドル)保有します。

必要証拠金は「100円×1万通貨÷

レバレッジ200=5千円」

証拠金維持率が50%

(強制ロスカット値は業者によって違います)

になったら

「強制ロスカット」の場合。

この場合の「証拠金維持率」は、

9万5千円÷5千円=『1900%』となります。

では、この状態から「1ドル=98円」

に下がったとします。

この場合、下がった2円×1万通貨=

2万円の含み損を抱えている

状態になります。

この時点での「証拠金維持率」は、

(9万5千円-2万円)÷5千円=『1500%』

となります。

1ドル=95円になったとします。

この時点での「証拠金維持率」は、

(9万5千円-5万円)÷5千円=『900%』

となります。

5円も為替が動いているのに、

維持率はまだまだ余裕があります。

1ドル=91円になったとします。

この時点での「証拠金維持率」は、

(9万5千円-9万円)÷5千円=『100%』

となります。

ここまできて、ようやく証拠金維持率が

100%となりました。

このまま円高が進み、1ドル=90.75円まで

下がり、含み損が9万2千500円となって、

初めて証拠金維持率は「50%」となります。

強制ロスカットが発動し、持っている

ポジションは全て閉じてしまいます。

結果、-9万2千500円で決済される

ので、「7千500円」が残る結果

となります。

それぞれの長短を知ることが大切

ハイレバレッジは危険である、と思う

かもしれませんが、これは一長一短

なのです。

レバレッジ25倍の場合は、

含み損が4万円の時点で強制ロスカット

となりましたが、その後の相場の動きで

反転していたかもしれません。

強制ロスカットされてしまうと、

その後のトレードの余地はなくなって

しまいますが、レバレッジ200倍の場合は、

強制ロスカットまではまだ距離があります。

このまま様子をみるか、決済してしまうか、

といった “選択の余地" が生まれます。

そして、上記の例は10万円の資金でした。

レバレッジ25倍で1万通貨保有してしまうと、

すでに証拠金維持率が100%間近であり、

一切の余裕がない状態となってしまっています。

つまり、

ハイレバレッジも「リスク管理」

「ルールの徹底」等を行えば、

より小資金で大きな取引が出来る

という最大のメリットを利用することが可能

という考え方ができます。

余裕があるので、リスクヘッジとして、

別のポジションを持つことも可能です。

強制ロスカットまでポジションを放置した

ときのダメージは大きなものになりますが、

そこまで至らないように管理を徹底していれば

いいということ。

また、必要以上の証拠金を預ける必要も

なくなるのです。

必要以上の証拠金を入金する必要がない

というのは、資金管理の観点からも魅力的です。

そして、日本国内業者の最大の

ひっかかりである、インターバンク

直結ではない、という点を考慮しても、

取引高があり、インターバンク直結を

公表している海外業者を選んだほうが

メリットは大きいのではないかとも

思えます。

と考えられる部分はありますが、

この部分の判断については、

個人の判断となりますので

「自己責任」ということを

忘れないでください。

ルールの徹底とリスク管理を

徹底して行うことにより

ハイレバレッジも大きな

取引が出来るという

最大のメリットを利用する

ことが可能といえます。