資金管理・リスク管理3つのポイント

FX取引で勝ち残るためには「資金管理」

「リスク管理」の考え方は最重要ポイントです。

まずは3つのポイントについて、説明します。

どれも簡単に理解できるポイントですが、

きちんと押さえておくことによって

安定感のあるトレードができるように

なりますので、しっかり覚えておきましょう!

1:『リスクリワード』を意識しましょう

『リスクリワード』とは、

1回あたりのトレードにおいて、

損切りまでのpipsと、利益確定までの

pipsの割合のことを差します。

よくある表現方法としては、

リスクリワードが「1:2」なら、

たとえば損切り幅が30pips、利益確定幅が

60pipsといった感じになります。

儲けの少ない取引はするべきでは

ありませんので、【適切なリスクリワード】を

満たすトレードをするようにしましょう。

※リスクリワードの考え方については、

トレード手法およびトレード事例集を通じて

具体例を提示していきます。

2:『確率』を意識しましょう

100%勝てる取引ロジックは

ありません。

基本的には、トレードの勝ち負けの確率は

『50%:50%』と考えてください。

(勝つほうの50%の数値をより大きく

するためにトレード手法が存在します)

「損小利大」を心掛けると同時に、

闇雲にトレードしないようにしたいものです。

勝つ確率の高いトレード、勝てば大きな

利益の見込める【期待値の高いトレード】を

見極めて、マーケットにエントリーしましょう。

3:継続は力なり

マーケットで成功するには継続が肝心です。

「複利の力」を活かすためにも、

マーケットで長く取引が継続

できるようにしましょう。

トレード継続の鍵は、「損小利大」と、

この後で説明する【合理的な取引ロット】

の方程式を守ることです。

次項の計算例を見て、取引ロットの

算出方法を必ず学んでおきましょう。

リスクリワードを常に意識し

期待値の高いトレードを見極める

ことにより資産の管理を行うことが

重要です。

注文数量(ポジション量≒ロット数)の

計算方法

トレード事例集でも触れていきますので、

まずは数字の部分だけの解説をしていきます。

実際にはExcelを使って管理するのが

理想的ですが、慣れないことを最初から

本格的にやってしまうと面倒に感じるものです。

なので、ひとまず

適正ロットで「エントリーとイグジット

(発注と決済)」を繰り返す

という、一連のトレード経験を積むことを、

当面の目標にしましょう。

資金管理(特にポジション・サイジング)は、

かなり奥が深い分野です。

すべてを網羅しようとせず、トレード回数が

増えるとだんだん理解が深まっていくもの

だと捉えておいてください。

1:トレード1回毎の「許容損失額」を

把握する

その人の考え方や、資金量によって

大きく変わってきますが、基本的には

次のような考え方をオススメいたします。

リスクにさらすことができる資金

(=最悪すべてが消失しても影響のない資金)を

証券口座に入金し、その

「2%」の金額を1トレードの損失許容額として

設定します。【重要】

「2%」の金額というのは、大まかに計算して

50連敗 まで耐えられる、という意味です。

たとえば、証拠金が 1,000,000 円 の場合は

1,000,000 円 × 2% = 20,000 円 つまり

1回あたりの損失額を 20,000 円以下

に抑えるのが望ましい

ということになります。

2:一度に保有できる「ポジション量」を把握する

許容損失額が分かったら、次に決めるのは

「ロスカット幅」です。

トレード手法『Volume Lock-on Trade』では、

目安として現状のドル円では「 20pips 」

というロスカット幅を設定しておりますが

相場のボラティリティが変化してきた際など、

ロスカット幅を変えていく際には、

この数字は変化していくということを

必ず覚えておいてください。

このロスカット幅が定まってくると、

下記の計算式が成り立ちますので、

トレード1回あたり持つことのできる

ポジション量を把握することが可能です。

「証券口座残高の2%」=

「ロスカット幅」×「ポジション量」

【ポジション量の計算例】

たとえば、初期証拠金が 1,000,000 円

である場合、

「 1,000,000 円 × 2% = 20,000 円」

となるため、前述の通り1回あたりの

許容損失額は 20,000 円 を前提として

計算を進めます。

つぎに、「ロスカット幅」を 20pips

とした場合、

110.50 円 でドル売り(円買い)をしたと

仮定すると、ストップロス注文にあたる

ドル買戻しの逆指値注文(StopLoss)は

「 110.70 円(= 110.50 円 + 0.20 円(= 20 pips)」

に設定することになります。

このとき、

「証券口座残高の2%は 20,000 円」なので

「証券口座残高の2%」=

「ロスカット幅」×「ポジション量」

の公式に代入してみると、

「 20,000 円」 =

「0.20 円」 ×「ポジション量」

となりますので、ここで両辺を

「0.20 円」で割ってやると

「 20,000 円」/「 0.20 円」 =

「0.20 円」/「0.20 円」 × 「ポジション量」

つまり

「ポジション量」 =

「 20,000 円」/「 0.20 円」 = 「 100,000 円」

よって

「ポジション量」は、「 100,000 円」

ということになります。

このポジション量でエントリーすると、

許容損失額は2%に収まる計算になります。

3:レバレッジを加味して「ロット数」を算出する

そして レバレッジ500倍 で計算すると、

実際に必要となるロット数は

「 100,000 円」/「 500(倍)」 =

「 200 円」 となり、

1Lot あたり 1pips 変動すると

110円 分の損益が出る

(※為替レートは変動しているので

誤差はでますが、説明の便宜上

簡略化しています)ので

「 200 円」/「 110 円」 =

「 約 1.8 Lot(1.82Lot) 」でエントリー可能、

と算出できます。

以上が、ポジション量(≒ロット数)を

決める計算の流れになります。

ただし、こういった公式に当てはめて、

わざわざ1回のトレードごとにロット数を

計算するのは面倒だと思いますので

(慣れれば頭の中で計算可能ですが)、

次の記事で「大体のイメージ」について

触れておきます。

適正ロットでエントリーと

イグジットを繰り返し、

ロスカット幅を定め、

1トレードあたりのポジション量を

把握することで許容損失額を

算出し実際に必要となる

ロット数を導き出す事ができます。

ロット数を【感覚値】で把握する

トレード損益をわざわざ1回のトレードごとに

計算するのは面倒だと思いますので、

「だいたい何Lotで」「何pips動いたら」

「どれだけの損益金額になるか」を覚えて

おきましょう。

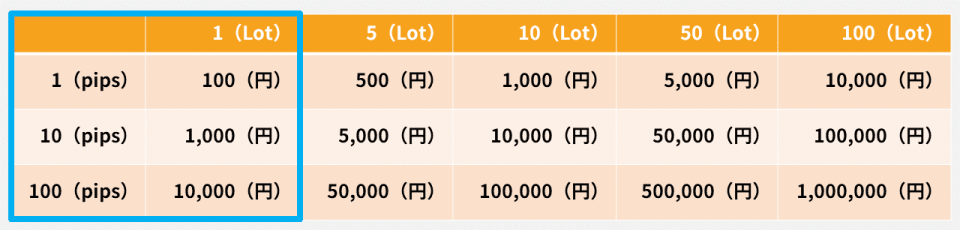

こちらの図表は「1ドル=100円の場合」の

Lot数とpips数 の大まかな対照表です。

※青枠で囲った1Lotの時だけ覚えて、

他は掛け算で暗算するのをオススメします。

もしドル円レートが「1ドル=110円」ならば、

110÷100=1.1 で だいたい1.1倍ぐらいかな?

と把握しておけばOKです。

また、他の通貨ペア(EURUSD等)に関しても

計算すれば厳密なロット数は出てきますが、

ドル円との差分で約1.2~1.3倍になります。

上記の図表が基本になると捉えておきましょう。

以上のように、ロット数は、ドル円/クロス円

1Lotで取引した場合を基準として、

大まかな数値を算出するとよいでしょう。

深く踏み込もうとすると余計に

わからなくなりますので、

MetaTrader4のターミナルウィンドウに

表示される損益数値の変動を見ながら

1Lotあたりの損益金額を

“目視で感覚的に" 把握

するようにしてください。

(そのほうが頭で理解するよりも早いです)

たとえば、0.01Lotで1pipsあたりの損益金額が

わかれば、それを単純に100倍すれば

1Lotあたりの損益金額になります。

ですので、もし最初の段階でロット数の

決定に迷った場合は、

トレードする通貨ペアに 0.01~0.1Lot で

お試しエントリーしてみて【重要】

1pipsあたりの損益金額を把握したうえで、

本来自分が投入すべきロット数を逆算して

決定する、というのも手堅い算出方法です。

【応用編】

分割エントリーについて、ご質問を

いただきましたので回答いたします。

ご質問

押し目・戻り買いで買ったらまだ深く値を

伸ばしたので、押し目買いを積み上げるという事は

通常でしょうか?

(その為Lotを小さめにしてあります)

ご回答

ロットを積み上げる(分割エントリーする)

というのは、事前に4時間~日足レベルで

報酬比率2倍程度が見込める場合にのみ、

リスクを減らす目的で取る選択肢の1つです。

(いわゆる“試し玉"というものですね)

たとえば、4時間足で報酬比率

2倍以上を見込める場合に、

15分~1時間足でロット数を小さめで

試し玉を仕込み、想定通りの値動き

になったとき主要なSRポイント等で

積み増していく、という考え方になります。

ただし、ロット分割する場合は

「その通貨ペアでのトレードに慣れている」

というのは大前提です。

根拠なくナンピンしたり、ヨコシマな感情に

なることが多くなりがちだからですね。

慣れている通貨ペアのみ、という条件のもと、

事前にエントリー回数の“上限"を決めておく

必要があります。

たとえば、ロングを3回想定している

ケースでは、3回分のロスカット合計値が

「総資金の1~2%」を上回らないように

計算してください。

このパーセンテージはご自身のリスク許容度

にもよりますが、基本的には

『2%上限』という条件は守ることをお勧めします。

ここまでの考え方で投入するロット数が分かれば、

実際にエントリーする体勢に入れます。

ただし、ちょっと待ってください!

相場には、規則性なく乱高下する

時間帯があります。

それが『重要経済指標(大型経済イベント)』

と呼ばれるものです。

重要経済イベントの前後はトレードを控える。

このポイントについて、

損益と資金の関係で解説していきます。